中华人民共和国资源税法

中华人民共和国主席令

第三十三号

(2019年8月26日第十三届全国人民代表大会常务委员会第十二次会议通过)

《中华人民共和国

资源税法》已由中华人民共和国第十三届全国人民代表大会常务委员会第十二次会议于2019年8月26日通过,现予公布,自2020年9月1日起施行。

中华人民共和国主席 习近平

2019年8月26日

中华人民共和国资源税法

(2019年8月26日第十三届全国人民代表大会常务委员会第十二次会议通过)

第一条 在中华人民共和国领域和中华人民共和国管辖的其他海域开发应税资源的单位和个人,为

资源税的纳税人,应当依照本法规定缴纳

资源税。

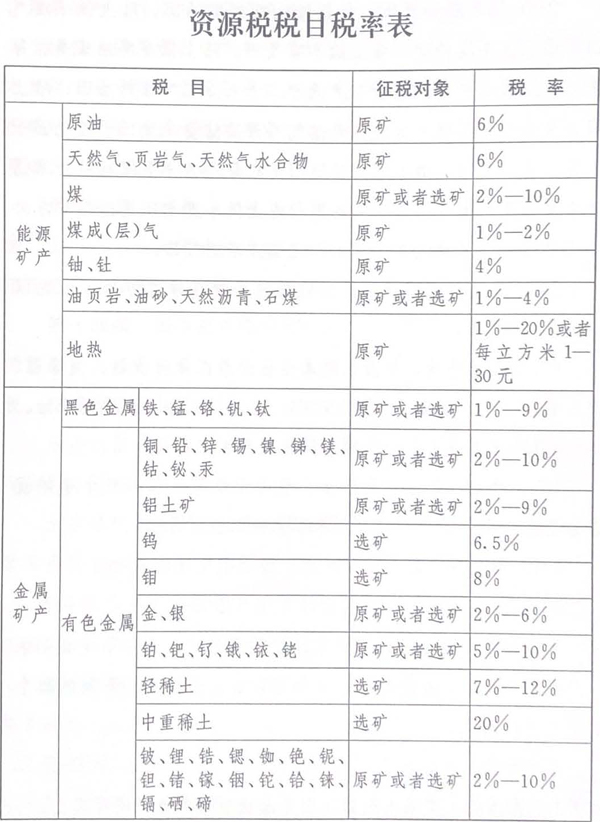

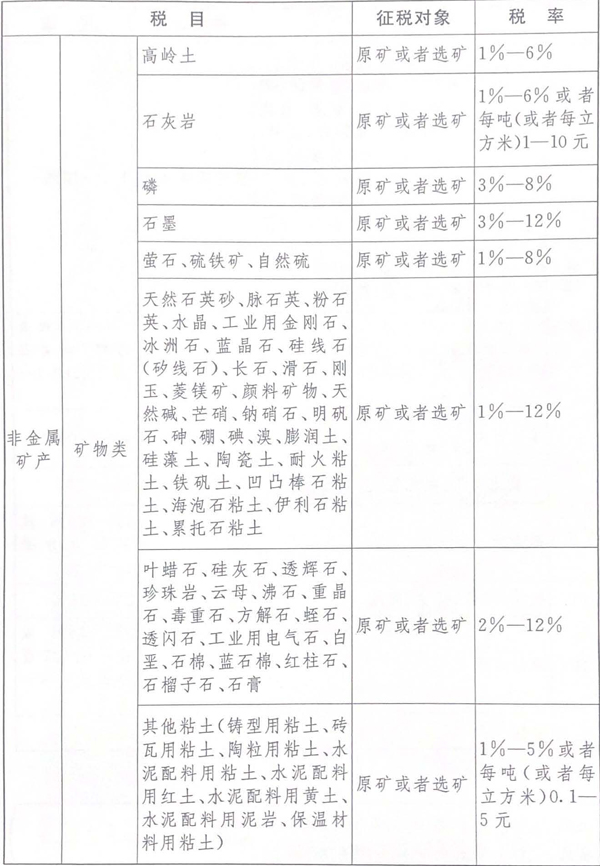

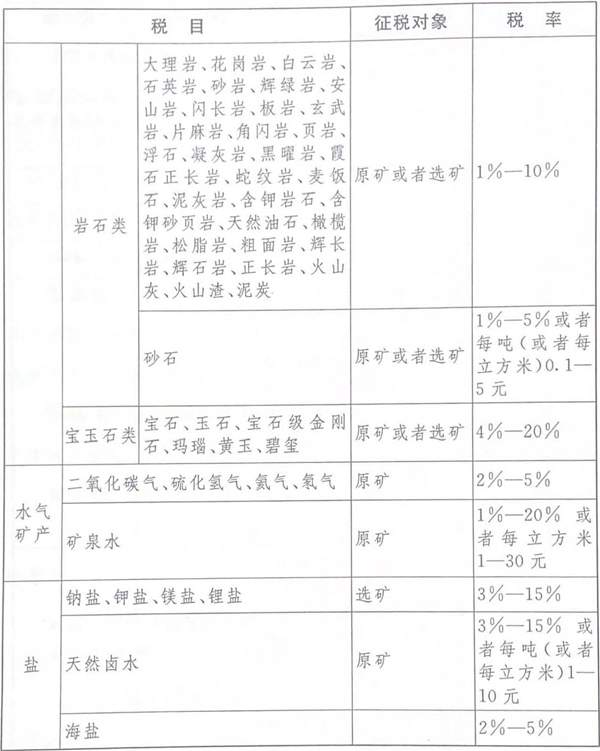

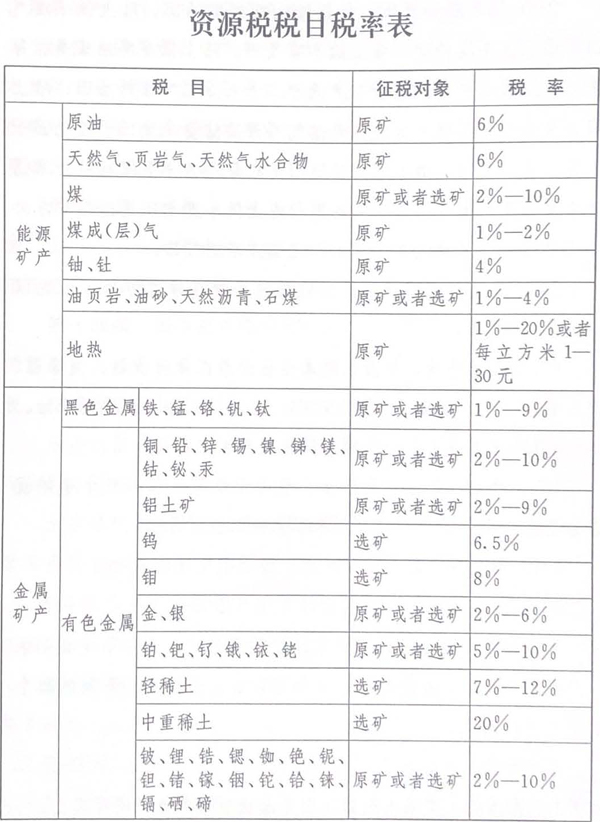

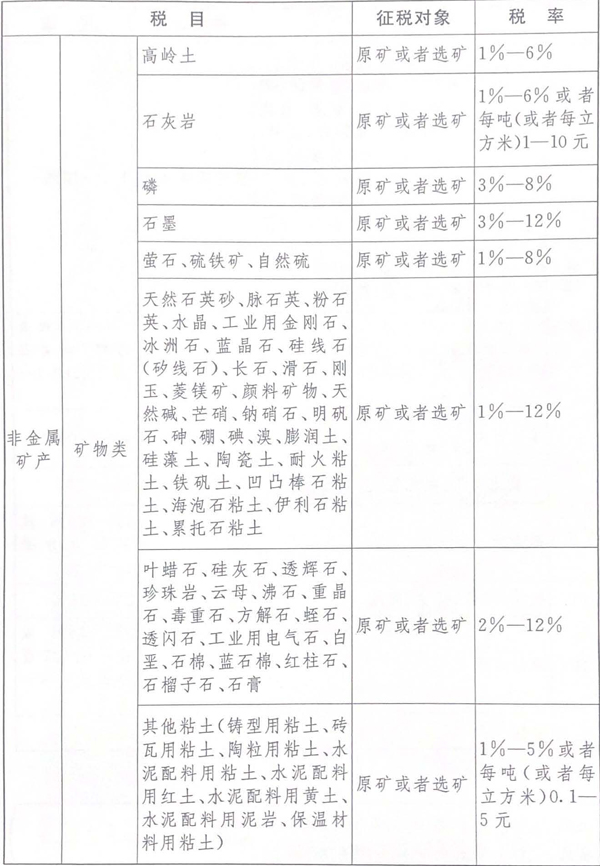

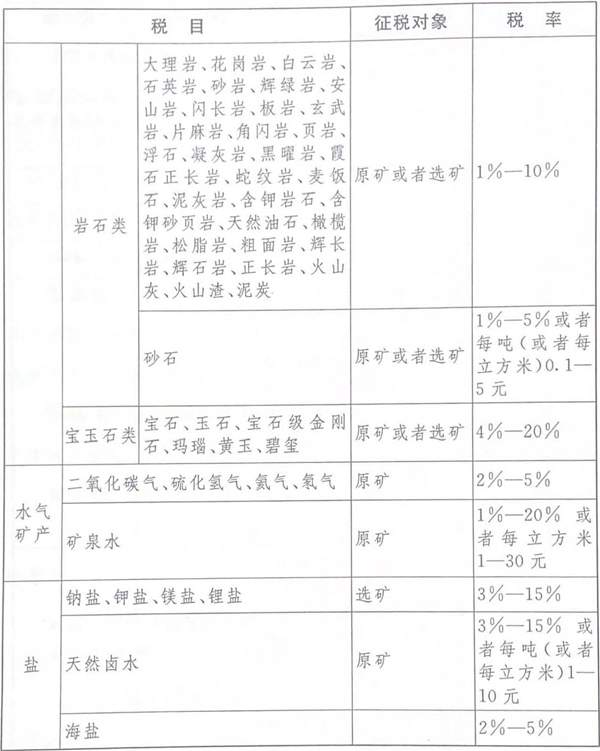

应税资源的具体范围,由本法所附《

资源税税目税率表》(以下称《税目税率表》)确定。

第二条

资源税的税目、税率,依照《税目税率表》执行。

《税目税率表》中规定实行幅度税率的,其具体适用税率由省、自治区、直辖市人民政府统筹考虑该应税资源的品位、开采条件以及对生态环境的影响等情况,在《税目税率表》规定的税率幅度内提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。《税目税率表》中规定征税对象为原矿或者选矿的,应当分别确定具体适用税率。

第三条

资源税按照《税目税率表》实行从价计征或者从量计征。

《税目税率表》中规定可以选择实行从价计征或者从量计征的,具体计征方式由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

实行从价计征的,应纳税额按照应税资源产品(以下称应税产品)的销售额乘以具体适用税率计算。实行从量计征的,应纳税额按照应税产品的销售数量乘以具体适用税率计算。

应税产品为矿产品的,包括原矿和选矿产品。

第四条 纳税人开采或者生产不同税目应税产品的,应当分别核算不同税目应税产品的销售额或者销售数量;未分别核算或者不能准确提供不同税目应税产品的销售额或者销售数量的,从高适用税率。

第五条 纳税人开采或者生产应税产品自用的,应当依照本法规定缴纳

资源税;但是,自用于连续生产应税产品的,不缴纳

资源税。

第六条 有下列情形之一的,免征

资源税:

(一)开采原油以及在油田范围内运输原油过程中用于加热的原油、天然气;

(二)煤炭开采企业因安全生产需要抽采的煤成(层)气。

有下列情形之一的,减征

资源税:

(一)从低丰度油气田开采的原油、天然气,减征百分之二十

资源税;

(二)高含硫天然气、三次采油和从深水油气田开采的原油、天然气,减征百分之三十

资源税;

(三)稠油、高凝油减征百分之四十

资源税;

(四)从衰竭期

矿山开采的矿产品,减征百分之三十

资源税。

根据国民经济和社会发展需要,国务院对有利于促进资源节约集约利用、保护环境等情形可以规定免征或者减征

资源税,报全国人民代表大会常务委员会备案。

第七条 有下列情形之一的,省、自治区、直辖市可以决定免征或者减征

资源税:

(一)纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失;

(二)纳税人开采共伴生矿、低品位矿、尾矿。

前款规定的免征或者减征

资源税的具体办法,由省、自治区、直辖市人民政府提出,报同级人民代表大会常务委员会决定,并报全国人民代表大会常务委员会和国务院备案。

第八条 纳税人的免税、减税项目,应当单独核算销售额或者销售数量;未单独核算或者不能准确提供销售额或者销售数量的,不予免税或者减税。

第九条

资源税由税务机关依照本法和《中华人民共和国税收征收管理法》的规定征收管理。

税务机关与自然资源等相关部门应当建立工作配合机制,加强

资源税征收管理。

第十条 纳税人销售应税产品,纳税义务发生时间为收讫销售款或者取得索取销售款凭据的当日;自用应税产品的,纳税义务发生时间为移送应税产品的当日。

第十一条 纳税人应当向应税产品开采地或者生产地的税务机关申报缴纳

资源税。

第十二条

资源税按月或者按季申报缴纳;不能按固定期限计算缴纳的,可以按次申报缴纳。

纳税人按月或者按季申报缴纳的,应当自月度或者季度终了之日起十五日内,向税务机关办理纳税申报并缴纳税款;按次申报缴纳的,应当自纳税义务发生之日起十五日内,向税务机关办理纳税申报并缴纳税款。

第十三条 纳税人、税务机关及其工作人员违反本法规定的,依照《中华人民共和国税收征收管理法》和有关法律法规的规定追究法律责任。

第十四条 国务院根据国民经济和社会发展需要,依照本法的原则,对取用地表水或者地下水的单位和个人试点征收水

资源税。征收水

资源税的,停止征收水资源费。

水

资源税根据当地水资源状况、取用水类型和经济发展等情况实行差别税率。

水

资源税试点实施办法由国务院规定,报全国人民代表大会常务委员会备案。

国务院自本法施行之日起五年内,就征收水

资源税试点情况向全国人民代表大会常务委员会报告,并及时提出修改法律的建议。

第十五条 中外合作开采陆上、海上石油资源的企业依法缴纳

资源税。

2011年11月1日前已依法订立中外合作开采陆上、海上石油资源合同的,在该合同有效期内,继续依照国家有关规定缴纳矿区使用费,不缴纳

资源税;合同期满后,依法缴纳

资源税。

第十六条 本法下列用语的含义是:

(一)低丰度油气田,包括陆上低丰度油田、陆上低丰度气田、海上低丰度油田、海上低丰度气田。陆上低丰度油田是指每平方公里原油可开采储量丰度低于二十五万立方米的油田;陆上低丰度气田是指每平方公里天然气可开采储量丰度低于二亿五千万立方米的气田;海上低丰度油田是指每平方公里原油可开采储量丰度低于六十万立方米的油田;海上低丰度气田是指每平方公里天然气可开采储量丰度低于六亿立方米的气田。

(二)高含硫天然气,是指硫化氢含量在每立方米三十克以上的天然气。

(三)三次采油,是指二次采油后继续以聚合物驱、复合驱、泡沫驱、气水交替驱、二氧化碳驱、微生物驱等方式进行采油。

(四)深水油气田,是指水深超过三百米的油气田。

(五)稠油,是指地层原油粘度大于或等于每秒五十毫帕或原油密度大于或等于每立方厘米零点九二克的原油。

(六)高凝油,是指凝固点高于四十摄氏度的原油。

(七)衰竭期

矿山,是指设计开采年限超过十五年,且剩余可开采储量下降到原设计可开采储量的百分之二十以下或者剩余开采年限不超过五年的

矿山。衰竭期

矿山以开采企业下属的单个

矿山为单位确定。

第十七条 本法自2020年9月1日起施行。1993年12月25日国务院发布的《

中华人民共和国资源税暂行条例

》同时废止。

附:

资源税法通过:与改革同步 与未来同路

文/《中国人大》全媒体见习记者冯添 记者王萍 王岭

资源税法的通过,是在落实税收法定原则的背景下一项重要的立法进程。

2019年8月26日,经十三届全国人大常委会第十二次会议表决,

资源税法正式通过,将于9月1日正式实施。

在8月26日举办的全国人大常委会办公厅新闻发布会上,国家税务总局财产和行为税司司长卜祥来介绍说,

资源税法是贯彻习近平生态文明思想、落实税收法定原则、完善地方税体系的重要举措,是绿色税制建设的重要组成部分。相比

资源税暂行条例,

资源税法吸收了近年来税收征管与服务上的有效做法,践行了以纳税人为中心的服务理念,体现了深化“放管服”改革的要求。

卜祥来介绍,具体而言,

资源税法带来的变化体现在三点:

一是

资源税法简并了征收期限。新税法规定由纳税人选择按月或按季申报缴纳,并将申报期限由10日内改为15日内,与其他税种保持一致,这将明显降低纳税人的申报频次,切实减轻办税负担。

二是规范了税目税率,有利于简化纳税申报。新税法以正列举的方式统一规范了税目,分类确定了税率,为简化纳税申报提供了制度基础。

三是强化了部门协同,有利于维护纳税人权益。新税法明确规定,税务机关与自然资源等相关部门应当建立工作配合机制。良好的部门协作,有利于减少征纳争议,维护纳税人合法权益。

保留水

资源税相关内容

与改革相衔接

在本次通过的

资源税法当中,保留了与水

资源税相关的内容,并作出完善,体现出与水

资源税改革进程相衔接的特点。

资源税法规定,国务院根据国民经济和社会发展需要,依照本法原则,对取用地表水或者地下水的单位和个人试点征收水

资源税。征收水

资源税的,停止征收水资源费。

水资源费的内容,是在《中华人民共和国水法》中确定的。水

资源税改革由国务院根据全国人大1985年立法授权决定依法进行,目前正在稳步推进。此次立法修改也将同水

资源税改革进程相衔接。法律规定,水资源试点实施办法由国务院规定,报全国人大常务委员会备案。

针对水资源费改税会不会影响普通家庭水费的问题,在新闻发布会上,财政部税政司负责人徐国乔介绍说,水

资源税试点采取费改税,是对取用地表水和地下水的单位和个人征收。在地下水超采地区取用地下水,特种行业取用水和超计划用水适用较高税率,正常的生产生活用水维持在原有的负担水平不变。

由于各地水资源状况不尽相同,经济发展情况也存在差异,法律规定,水

资源税根据当地水资源状况、取用类型和经济发展等情况实行差别税率。

为了进一步适应改革进程,

资源税法同时规定,国务院自本法施行之日起五年内,就征收水

资源税试点情况向全国人民代表大会常务委员会报告,并及时提出修改法律的建议。

北京大学法学院教授刘剑文表示,随着生态文明建设的发展,水资源对于人类社会的重要性正在不断提升,因此将水资源纳入

资源税征税范围,是大势所趋。

对“开发应税资源”征税

为改革预留空间

资源税法中,将征税范围的表述扩展为“开发应税资源”。相比于在初审稿中的“矿产品或者生产盐”,法律当中这一相对灵活的表述,侧重于为今后改革预留空间。

“自然资源概念的认定范围在逐渐扩大。”北京大学法学院教授刘剑文认为,“这一表述的修改,为日后随着国民经济的发展,将森林、草原、滩涂等其他资源品纳入征收范围留出空间,也避免了以后出现制度障碍。”

回顾

资源税的发展历程,记者看到,伴随着时间推进,在

资源税改革进程当中,其征税范围在逐步拓展。

1984年9月18日,国务院发布《中华人民共和国

资源税条例(草案)》,标志着中国

资源税的正式征收。起初,中国只针对原油、天然气和煤炭三种资源征收

资源税,其后又将铁矿石纳入征税范围。

1993年12月25日国务院发布《

中华人民共和国资源税暂行条例

》,明确在中华人民共和国境内开采本条例规定的矿产品或者生产盐的单位和个人,需缴纳

资源税。

资源税的征收范围发生了拓展,并确立了“普遍征收、从量定额”的计征方法。

2013年,党的十八届三中全会作出的决定提出“加快自然资源及其产品价格改革……逐步将

资源税扩展到占用各种自然生态空间”,自此,

资源税步入全面改革时期,除了进行“从价计征”“清费立税”等改革外,

资源税征收范围逐步从矿产资源领域扩围至水资源领域,有关森林、草原、滩涂等自然资源征税试点也在“授权范围”内逐步展开。

规范减免税政策

促进资源集约利用与环境保护

根据税制平移的原则,实践当中现行的税收优惠政策,也被纳入了

资源税法。

徐国乔表示,现行的

资源税减免政策既有长期性的政策,也有阶段性的政策,对现行长期实行而且实践证明行之有效的优惠政策税法做出了明确的规定。

此外,法律规定,根据国民经济和社会发展需要,国务院对有利于促进资源节约集约利用、保护环境等情形可以规定免征或者减征

资源税,报全国人大常务委员会备案。

对此,齐玉委员在审议中认为,草案重视免税减税对环境保护的激励功能,授权国务院对有利于促进资源节约集约利用、保护环境等情形可以规定免征或者是减征

资源税,这有利于发挥税收对生态文明建设的积极引导作用。

资源税法通过,保持现行

资源税制框架和税负水平总体不变,对不适应社会经济发展和改革的要求做了适当的调整,有利于更好地运用税收手段促进资源节约利用,加强生态环境保护。

刘剑文认为,

资源税法是我国税收立法的又一重要成果,它完成了

资源税税率的法定化,明确了

资源税的征收模式,增强了

资源税在生态保护方面的功能,意味着税收法定原则在我国财税法治建设中得到深化落实和发展。

周洪宇委员在接受《中国人大》全媒体记者采访时表示,将

资源税暂行条例上升到法律的高度,体现了中央对税收法定原则的要求,体现了对促进资源集约节约利用和加强生态环境保护的要求,适应了绿色协调共享发展的理念,对未来立法做出了良好示范。

》同时废止。

》同时废止。

》,明确在中华人民共和国境内开采本条例规定的矿产品或者生产盐的单位和个人,需缴纳资源税。资源税的征收范围发生了拓展,并确立了“普遍征收、从量定额”的计征方法。

》,明确在中华人民共和国境内开采本条例规定的矿产品或者生产盐的单位和个人,需缴纳资源税。资源税的征收范围发生了拓展,并确立了“普遍征收、从量定额”的计征方法。